阿里投入、腾讯变招、京东求稳

八月财报季,互联网大厂纷纷公布财报数据。

2023年以来,拼多多、抖音将电商行业切换到了价格战模式,阿里巴巴、京东下场参战。

比较而言,两者选择了不同的道路。阿里巴巴大力投入供给侧,扶持商家,致力于提高消费者体验;京东布局供应链,保利润,稳营收。

从竞争策略上看,阿里巴巴、京东与拼多多、抖音走的是“差异化”竞争,优先保证产品品质、服务质量上的领先,也不放弃低价,寻求供给侧与消费侧,价格与服务/品质的平衡,拼多多、抖音则是一边倒的策略,侧重消费侧、低价格。

8月23日早间阿里巴巴在港交所公告,计划将其在香港联交所的第二上市地位转换为双重主要上市,预计将于2024年8月28日生效,期间并不涉及本公司的新股发行或融资。天风海外团队测算亦显示,入通后,参照现在腾讯、美团港股通持仓占比,按照8个点左右港股通持仓占比测算,有望带来增量资金港币1200亿元左右。当日阿里巴巴港股盘中微涨。

最近两天,3A大作《黑神话:悟空》上线,轰动全网,上线当天上午不到11点,在抖音“张大仙”和“骚男”等主播的直播间里就同时在线超过10万人。《黑神话:悟空》吸引了无数玩家,3A大作的诞生,让国内向氪金、手游倾斜的游戏市场有了变化。

《黑神话:悟空》是继《原神》后又一现象级爆款游戏。四年前米哈游凭借《原神》崛起,腾讯、网易们顿时陷入被动局面,两家行业领导者在游戏行业的创新能力被质疑。

如何解决大公司的创新能力?腾讯“赛马”机制一度被行业追捧,微信、王者荣耀都是赛马机制的产物。《黑神话:悟空》、《原神》宣告了“赛马”机制无法保证在游戏创新领域的绝对领先。对于腾讯而言,好消息则是投资了《原神》的研发公司游戏科学。

3Q大战之后,马化腾痛定思痛,腾讯宣布开放平台策略,投资了拼多多、京东、美团、58同城等标的,开放了电商、资讯、生活服务等行业,关停了微视频等业务。腾讯的开放平台策略开放了两个方面,一是流量,二是资金,很快在腾讯体外“再造了一个腾讯”。

腾讯并不是绝对的开放,比如游戏,这是腾讯的主业、现金牛,最重要的变现业务。腾讯成功投资《黑神话:悟空》让行业看到了另外一种可能:开放腾讯最核心的领域,游戏。

展开全文

“买买买”没有技术含量,被嘲讽为“煤老板模式”,前几年在资本无序扩张的压力之下,更承担着来自超越商业的压力。从公司发展脉络看,创新能力最强的是小公司,大公司最大的优势还是资金优势、资源优势。“买买买”没有技术含量,却是大公司的优势。

腾讯变招,扬长避短。投资《黑神话:悟空》,开放核心业务领域成为腾讯新的可能。

京东财报发布后迎来的最重大的消息是“沃尔玛清仓京东股票”:美国时间8月20日盘后,沃尔玛披露减持全部所持京东集团股份。沃尔玛此前持有京东总计约1.445亿股的股份,本次减持涉及股份价值约37.4亿美元。

8月21日午间,京东在港交所公告称,在2024年8月21日耗资约3.9亿美元回购其股票。8月21日,京东港股开盘大跌,跌幅一度达11.76%,收盘报102.1港元/股,跌9%。

8月15日晚,京东集团发布2024年二季报,当季收入为2914亿元,同比增长1.2%,一季度为7%增速,去年同期为7.6%,京东当季归母净利润为145亿元,同比增长69.0%;经营利润同比增加33.7%至116亿元,均创历史新高。

1

阿里巴巴:投入、巩固、提高

8月15日,阿里巴巴发布了2025财年一季度财报数据。

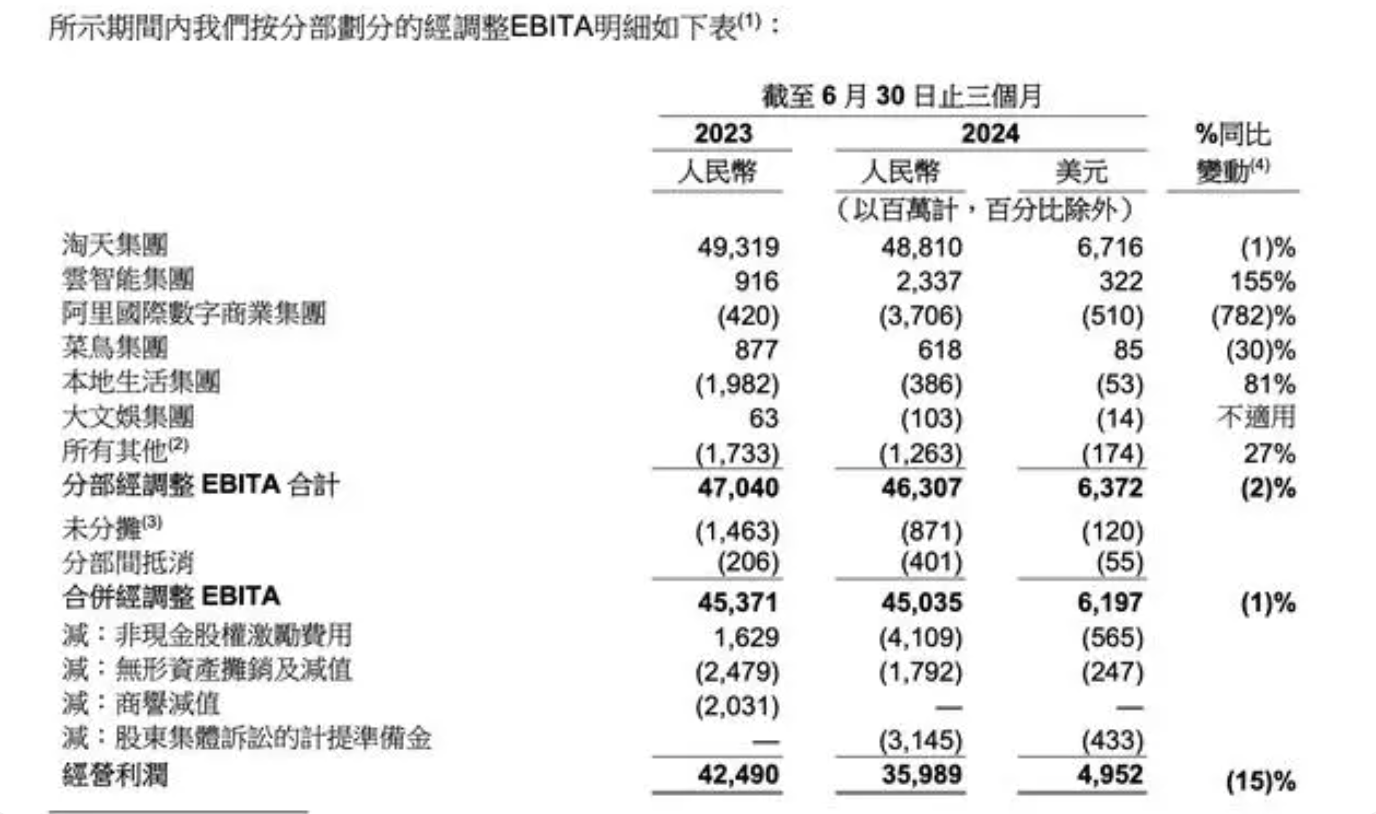

财报显示,阿里巴巴该季营收2432.4亿元,同比增长4%,上年同期营收2341.56亿元;实现归属于普通股股东的净利润为242.69亿元;经营利润359.89亿人民币,同比下降15%或65.01亿人民币。经调整EBITA同比下降1%至 450.35亿元。

季内阿里巴巴经营利润有所下滑,对此阿里表示主要是由于去年同期股权激励相关费用拨回69.01亿元所致,去年同期,阿里对授予员工的蚂蚁集团的股权激励按市值计价进行了调整。

经调整EBITA的下滑则是源于对电商业务的投入加大。一季度,淘天集团坚持围绕用户体验提升和优化商家经营生态加大投入,陆续推出一系列改革创新举措,这使得淘天集团国内业务的营收和净利润短期内处于承压状态,为了提升消费者体验,淘天的付出成本有所上涨。

阿里巴巴“用户为先”的策略也取得了一定效果,2025财年第一季度,淘天线上GMV稳定增长,订单量同比双位数增长,购买人数和购买频次持续增长,88VIP会员人数持续同比双位数增长,超过4200万。

新一轮电商大战的开启,阿里巴巴通过持续投入,对商家的扶持和对消费者政策的完善,成功守住了自己的市场份额,对“好货、好价、好服务”的加大投入,也让电商业务实现了正循环效应。

云计算作为阿里巴巴的第二增长曲线,截至2024年6月30日止季度,云智能集团收入为265.49亿元,同比增长6%。

聚焦“公共云+AI”是阿里云的高质量增长策略,这一策略在季度内呈现出积极的增长态势。季度内阿里公共云收入双位数增长,AI相关产品收入三位数增长,阿里云季度经调整EBITA同比强劲增长155%。

AI是推动阿里云增长的重要原因,2023年的AI风暴席卷全球后,各大厂商都在致力发展AI技术,一季度阿里云AI平台百炼的付费用户数,比上一个季度增长超过200%。

阿里云的发展也逐渐走上积极的趋势。在刚刚结束的巴黎奥运会上,有超过三分之二的奥运电视及网络直播信号,是基于阿里云向全球分发,覆盖数十亿观众。

其他业务方面,阿里国际数字商业集团(AIDC),季度内收入同比增长32%至292.93亿元。这部分主要由跨境业务增长,尤其是速卖通Choice业务带动。有消息称Lazada在今年7月录得EBITA转正,实现盈利。

菜鸟业务方面,受跨境物流履约解决方案收入增长带动,菜鸟收入同比增长16%至268.11亿元;本地生活服务方面,得益于高德和饿了么订单的增长,以及市场营销服务收入增长,本地生活集团收入同比增长12%至人民币162.29亿元,亏损同比收窄。

大文娱业务受演出赛事线上票务平台GMV及收入增长带动,营收55.81亿元,同比增长4%。

对于阿里巴巴而言,一季度是持续投入的季度,围绕消费者体验的投入,对AI设施和技术能力的投入。2025财年,也将是阿里巴巴坚持战略方向、巩固变革成效的一个重要财年。

2

京东集团:把控供应链、稳利润、保营收

另一家电商巨头京东在同一天发布了2024年二季度及中期业绩。

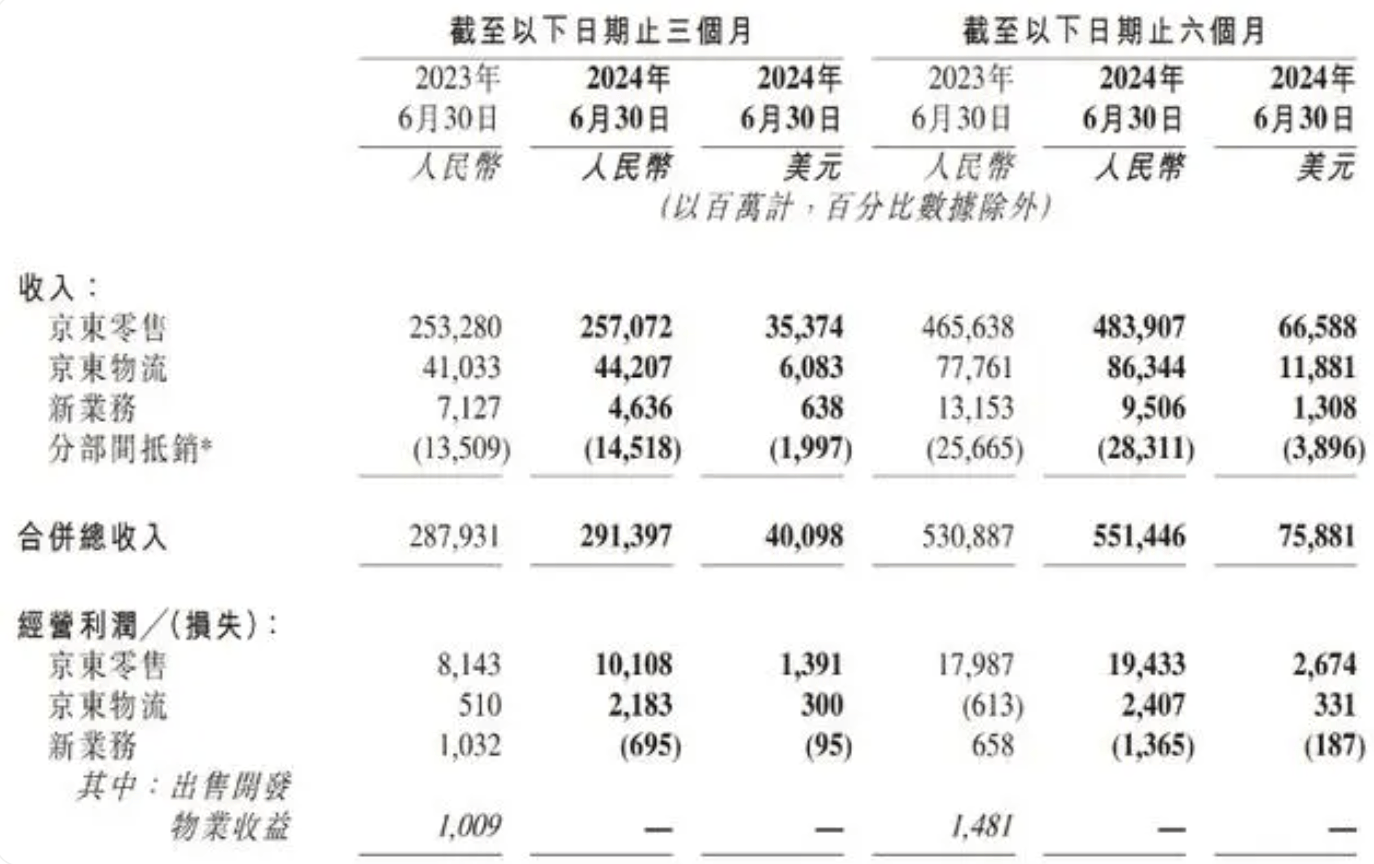

财报显示,第二季度京东集团收入2914亿元人民币(约401亿美元),同比增长1.2%,上半年收入5514亿元人民币(约759亿美元),保持增长;二季度京东集团在非美国通用会计准则下归属于上市公司普通股股东的净利润达145亿元人民币(约20亿美元),同比增长69.0%,净利润率首次达到5.0%,均大幅超出市场预期。

近几年来,京东物流逐渐成长为京东的重要业务板块,第二季度,物流及其他服务收入达到341亿元人民币,同比增长7.9%。截至二季度,京东物流分部的非美国通用会计准则下经营利润已连续5个季度实现盈利,二季度非美国通用会计准则下的经营利润率创京东物流上市以来新高。

成本方面,京东集团营业成本由2023年第二季度的2465亿元减少0.4%至2024年第二季度的2455亿元。

履约开支主要包括采购、仓储、配送、客户服务及支付处理开支,由2023年第二季度的人民币167亿元增加3.2%,至2024年第二季度的172亿元。履约开支占收入的百分比,2024年第二季度为5.9%,2023年第二季度为5.8%;营销开支则是由2023年第二季度的111亿元增加7.3%至2024年第二季度的119亿元。

与阿里巴巴类似,京东在上半年也对商家展开了扶持计划,上半年京东“春晓计划”升级了AI开店等32条对商家的扶持举措,这使得新增第三方商家数量在二季度环比增长46%。

技术是科技企业的立足之本,京东自2017年开始全面向技术转型,截至二季度,其研发投入资金已累计超1300亿元。

近几年,京东也在探索并推动AI、云计算、大数据等技术在实体产业当中的应用和落地。比如将数字人技术应用到电商直播中,在今年的京东618期间,言犀数字人携手5000个品牌稳定开播,直播累计观看人次超过1亿,21位总裁数字人亮相京东直播间,开启了行业首个总裁数字人大规模实践。

与阿里相比,京东的二季度的盈利能力更胜一筹,本季度归母净利润创下2023年Q1之后的历史新高,达126亿元,同比增加92%。

在电商价格战愈演愈烈的格局下,京东能够实现大规模的盈利,京东在财报中的解释是低价不靠补贴,整体毛利水平稳定。

在财报电话会上,京东CEO许冉表示,这一季度的利润主要得益于供应链效率提升带来的毛利率改善,包括第三方业务占比的提升、品类组合的变化,以及通过提升效率带来品类利润率的提升。

这表明,京东的低价策略并不依靠高成本的补贴,而是可以通过对供应链的议价,来提高部分产品的利润。

这让京东在电商价格战的环境下,还能取得不错的利润。此外,京东本季度行政开支也有减少,这也有助利润的保持。

3

腾讯:净利润冲高、视频号显著增长

8月14日,腾讯集团公布截至2024年6月30日止的第二季度财报。

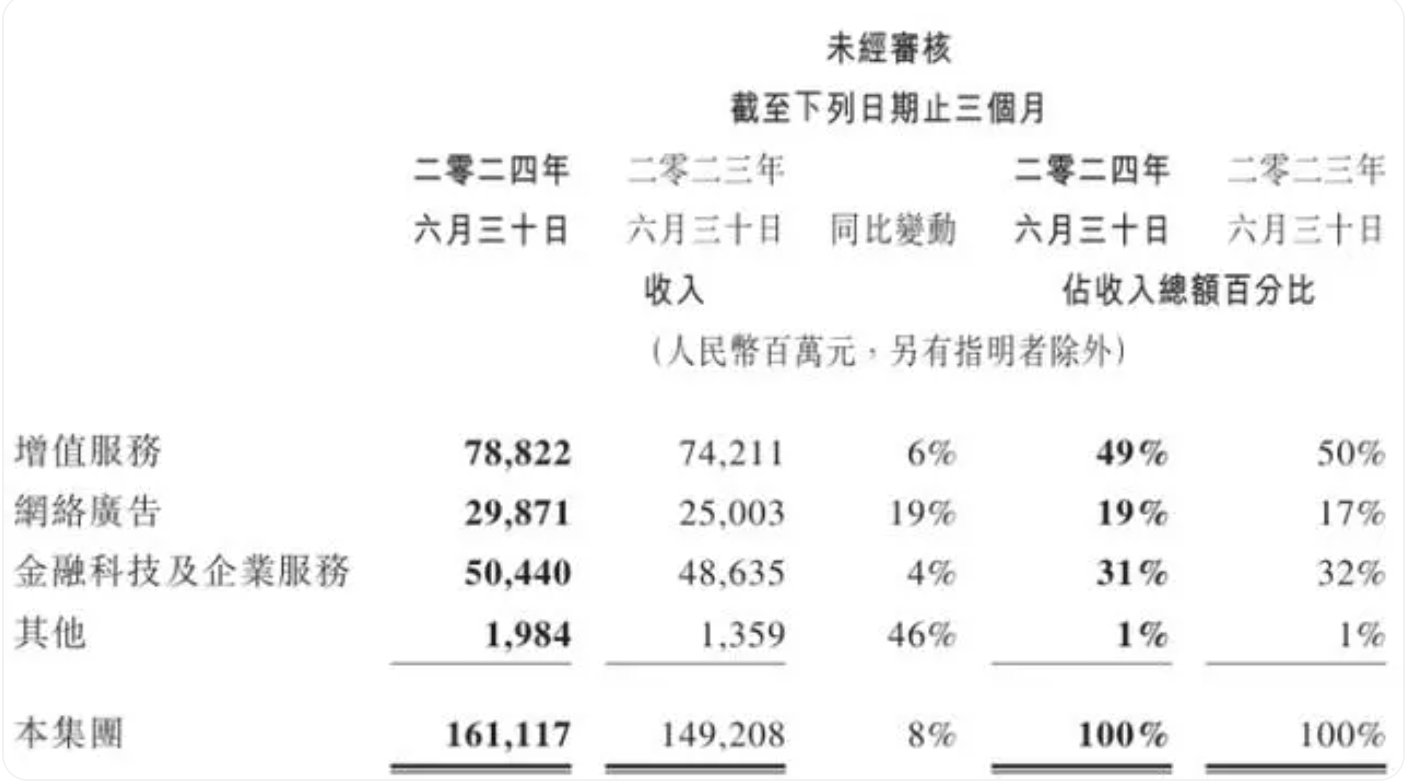

数据显示,腾讯二季度实现总收入为人民币1611亿元(226亿美元),同步增长8%;毛利为人民币859亿元(121亿美元),同比增长21%。

按非国际财务报告准则的经营盈利为人民币584亿元(82亿美元),同比增长27%;期内本公司权益持有人应占盈利为人民币573亿元(80亿美元),同比增长53%。

截至二季末,腾讯总现金为人民币4152亿元(583亿美元),自由现金流为人民币404亿元(57亿美元),同比增长35%。现金净额为人民币718亿元(101亿美元)。

二季度末,腾讯于上市投资公司(不包括附属公司)权益的公允价值为人民币5645亿元(792亿美元),非上市投资的账面价值为人民币3274亿元(459亿美元)。

腾讯董事会主席兼CEO马化腾表示,腾讯二季度业绩展现了平台与内容结合战略的优势,本土市场游戏收入恢复增长,国际市场游戏业务收入加速增长。未来,腾讯也将持续投资平台及AI在内的技术。

第二季度,腾讯增值服务业务收入同比增长6%至788亿元。这得益于《PUBG MOBILE》表现强劲以及Supercell的游戏人气提升,国际市场游戏收入增长至人民币139亿元,按呈报及固定汇率计算,增幅均为9%,国际市场游戏总流水的增速显著超过收入增速。

此外,本土市场收入也恢复了同比增长,增长9%至人民币346亿元,这主要由于《无畏契约》的收入增长及《地下城与勇士:起源》的成功发布。

视频号正逐渐成为腾讯的重要部分,财报显示,视频号总用户时长同比显著增长,得益于推荐算法的提升和更多本地化内容。视频号的创作者生态进一步繁荣,视频号总用户使用时长同比显著增长,更多创作者涌向视频号,产生收入。

此外,腾讯小程序用户时长同比增长超过20%,其中小游戏的月活用户达5亿人,用户使用时长持续增长,小游戏总流水同比增长超过30%。拥有强社交属性的腾讯,在视频号、小程序、搜一搜等业务增长的推动下,二季度网络广告板块收入达到299亿,同比增长了19%;社交网络方面,腾讯收入同比增长2%至人民币303亿元。

AI大模型的发展,也让腾讯的To B业务有了新的增长空间,二季度腾讯混元大模型能力升级,总体性能相比上一代提升50%,技术能力也在国内诸多大模型当中,处于领先地位。

目前腾讯云升级大模型知识引擎、图像创作引擎、视频创作引擎三大PaaS产品,让大模型实现零门槛“开箱即用”,为企业用户提供“离产业最近的AI”,已在政务、金融、教育、出行、零售等多个行业落地。

对于阿里、京东、腾讯等一线大厂来说,技术的投入和发展成为当下最重要的方向之一,腾讯二季度的研发开支达到了172.77亿元,自2018年至今六年多研发投入超过3026亿元。

评论